資産管理会社を作った方がいい? 資産管理会社設立におすすめな人

- #法人投資

- #節税

- #ケーススタディ

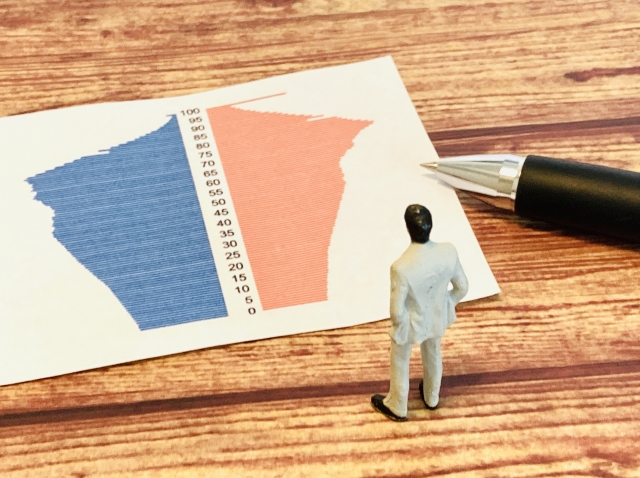

不動産投資が軌道に乗り、所有する物件も複数になってくると、賃料収入もそれなりの額になってきます。そうなると、気になってくるのが税金対策です。不動産投資以外の投資を行っていたり、金融資産・貴金属などの資産を所有したりしている方であれば、ますます税金対策が求められているといえるでしょう。

資産管理会社の設立は、税金対策に大きな力を発揮します。資産管理会社を作ると「自由に経費が使えるようになって、税金が減る」「相続税対策になる」と、聞いたことのある方もいるのではないでしょうか。

そこで今回は資産管理会社とはどういうものかを解説していきます。設立するのは資産いくら以上が目安になるかやメリットやデメリット、設立するのがおすすめな人や手順・作り方も紹介しています。資産管理会社について調べている方は参考にしてください。

そもそも資産管理会社とは?

資産管理会社とは、不動産・有価証券・現金・貴金属などの資産を所有する個人がその資産を管理する目的として設立する会社法人を指します。株式会社・合同会社などの形式をとるので、外見上は通常の営業法人と変わりませんが、もっぱらオーナーの資産管理のために存在しているので、営業活動は行いません。「プライベートカンパニー」とも呼ばれます。

通常の賃貸経営であれば入居者から支払われた家賃が直接オーナーに振り込まれます。一方で資産管理会社を設立した場合、賃貸経営で得た収入を資産管理会社で受け入れた後、役員報酬という形でオーナーに配分します。

一般的に、資産管理会社は投資家個人が100%出資、少なくとも50%超を出資することが多くなっています。そうすれば、投資家個人はその資産管理法人の実質的な支配者となるため、資産管理法人が購入・所有する不動産を間接的に購入・所有することになるからです。なお、不動産を購入する際にローンを活用する場合も、資産管理法人の名義で融資を受けることになります。

単刀直入にいえばこんな人!

資産管理会社の設立がおすすめな人

資産管理会社の設立は以下の方におすすめします。

① 資産運用や副業を行っているサラリーマン

② 多額の相続税が見込まれる資産家

③ オーナー社長

それぞれの、資産管理会社の活用方法や、享受できるメリットには若干の違いがあります。ひとつずつ、詳しくその理由をみていきましょう。

① 資産運用や副業を行っているサラリーマン

理由その1:所得税率と法人税率の差を利用して節税ができる

個人の所得税は高収入であるほど税負担が大きくなります。住民税の負担も含めると、個人の所得からは最大で約55%もの税金が差し引かれているのです。個人事業として不動産投資などの資産運用や副業を行う場合には、そこで得た所得に対しても高率の税金がかかるのが悩みどころでしょう。しかし、資産管理会社の実効税率はほとんどの場合約23%と、高収入のサラリーマンの所得税・住民税の負担よりも少ないのがメリットです。具体的には、年収が900万円を超えているようなサラリーマンの人が資産運用や副業を行う場合には、法人を設立して事業を行なった方が税率を低くできるので、支払う税金が少なくなります。

理由その2:所得の分散効果がある

資産管理会社を設立しておけば、家族を会社の役員や従業員にすることができ、役員報酬・給与を支払うことができます。この家族の報酬・給与も経費計上することができます。このように同じ世帯でも所得を一つにまとめるのではなく、家族の人数分分散することができます。所得税は累進課税制度なので、所得を一つにまとめると高額になり所得税額も高くなりますが、所得を分散することで所得税額を低く抑えることができます。このような節税メリットを「所得の分散効果」といいます。

一方、個人で不動産投資を行う場合でも配偶者への給与の支払いは可能です。白色申告の場合でも、配偶者へ年間86万円まで給与を支払う事ができます。よって「専業主婦である奥様にも、とりあえず何もしなくていいから給与だけ支払いたい」という程度では、わざわざ資産管理会社を設立するメリットはありません。

勤務実態のない家族に報酬・給与を支払うことは、税務当局に否認されることになりますので注意が必要です。

理由その3:資産管理会社だと経費にできるものがある

個人事業として資産運用や副業を行うよりも、資産管理会社を設立したほうが、経費の自由度は上昇します。たとえば、法人の場合は個人事業主が計上できる経費に加え、社長の給与や賞与も経費として計上することが可能です。法人では、社長自身に支払った給与・賞与も法人の利益から控除する経費として計上することができるので、節税に有利です。ただし、給与が個人に支払われた時点で所得税がかかりますので、給与額をいくらにするかは総合的に考えて決める必要があります。

また、法人では役員の生命保険を契約することが可能です。個人でも生命保険などの保険に加入すれば生命保険料控除という形で上限12万円までを所得から控除することができます。一方、法人で生命保険を契約する場合には、基本的に支払額がそのまま経費となります。ただし、解約返戻金率の高い生命保険は、保険料の損金算入に制限がかかるように、税制の改正が2019年に行なわれているため注意しましょう。

② 多額の相続税が見込まれる資産家

相続人が何人いるのかによっても異なりますが、見込みの遺産額(土地・建物や預金等の財産から借入金や未払金等の債務を引いたもの)が1億円を超えてくるようであれば、資産管理会社の設立を検討しても良いでしょう。上記で書いたように所得税や住民税の節税という意味でも有効ですが、資産も自分から親族へ移転する、という意味では相続税対策にもなっています。

個人の所有財産を生前に贈与する際は、最高で55%の税率が課される可能性がありますが、資産管理会社からの報酬という形で親族にお金を支払うと、低い税率の所得税・住民税しかかからなくすることが可能です。親族に移転した資産は、相続税の納税資金ともなるため、相続時に大事な家や不動産を物納して手放さなければいけなくなるような事態を避けるためにも役立ちます。

また、不動産など実物資産を相続する場合は遺産分割の難易度が高く、争いにもつながりやすくなります。これを資産管理会社に一括して不動産を所有させることで、資産管理会社の株式を分配して相続させることによって不公平感がなくなり、相続時の争いが起こりにくくなります。

③ オーナー社長

オーナー社長の場合、自社株の相続が大きな悩みのたねになっているという方も多いでしょう。自社株を生前に親族に贈与することで、相続税の節税を図ることができることは、オーナー社長の方であればイメージができると思います。しかし、生前に自社株を親族に贈与する行為は、経営権の確保に影響が出るのが難点です。

そこで、自社株を自身で設立した資産管理会社に移し、資産管理会社の株を贈与すると、株を贈与された親族も自社株を容易に換金することはできません。また相続が発生した場合でも、相続の対象となる資産(相続財産)はあくまで資産管理会社の株式なので、自社株が社外に流出することもなくすみます。資産管理会社を設立することで、経営権を安定的に確保しながら、自社株の相続税対策を進めることができるのです。

資産管理会社を設立する5つのメリット

上記の資産管理会社設立がおすすめな人の項目でもいくつか登場していますが、あたらめて整理してみます。

① 節税効果が期待できる

資産管理会社の設立は節税効果を期待できます。個人と法人では税制が異なるため、資産から得られる利益を「個人」か「資産管理会社」のどちらで受け取るかによって支払う税金が変わります。個人の税金は収入の増加に比例して高くなり、所得税と住民税を合わせると税率は最大で約55%です。一方で資産管理会社の実効税率は最大でも約33%です。したがって所得が高い個人は資産管理会社を設立した方が税金を低く抑えられます。

個人における所得税の税率はリンクを参照してください。

② 所得を分散できる

資産から得られる所得を分散させると節税効果が得られる点も資産管理会社を設立するメリットです。資産管理会社に資産を保有させて家族を役員に就任させると、資産から得られた所得を役員報酬という形で家族に分散できます。

資産管理会社の役員に、オーナー自身だけでなく妻や子供などを就任させ、家族に役員報酬(給与)を支払うことで、所得の分散が可能となります。個人の所得税は、所得が増えるほど税率が高くなります(累進課税)。オーナー1人に報酬を支払うよりも、複数の家族間で報酬を分散することで所得税の税率が低くなり、結果的に所得税の負担を軽減することができるのです。また役員報酬を毎月支払うことで、現金資産を子供に移転させることができ、相続税の納税に備えることも可能です。

通常は年間110万円を超える現金を家族に渡すと税率55%で贈与税が発生しますが、役員報酬であれば税金は発生しません。役員報酬にかかるのは所得税と住民税のみです。贈与税よりも所得税と住民税の方が税率は低いため役員報酬という形で所得を分散させると節税効果が得られます。さらに役員報酬は経費計上できるため法人税の節税も可能です。

専業主婦など所得の少ない家族を役員に就任させて役員報酬を支払うと低い税率が適用されます。資産から得られる所得は同じであっても家族間で所得を分散させると、世帯単位でみれば所得税と住民税の節税につながります。

③ 繰越控除の期間が最長10年

個人と比べると繰越控除の期間が長い点も資産管理会社を設立するメリットでしょう。繰越控除とは、事業で損失を出したときにその年だけでなく次年度以降にそれを繰越して所得から差し引ける制度のことです。個人事業主は繰越期間が最長3年間なのに対し、法人は10年まで損失の繰越が可能です。

繰越控除制度を活用すると万が一資産運用や副業の事業などで損失が発生して赤字になった場合でも、翌年以降の黒字分から赤字分を差し引けるため節税効果が得られます。個人の繰越控除が3年間なのに対し、資産管理会社を設立すると最長10年間まで繰越しが可能です。個人と比べると長期間にわたって繰越控除の恩恵が受けられ、利益と損失を平準化できます。

不動産投資では出口戦略として所有不動産の売却が想定されますが、売却価格が購入時よりも低くなる場合には損失が発生することがあります。不動産管理会社の場合は、この損失を長期間にわたって繰り越せるのです。

④ 損益通算の対象範囲が広がる

損益通算の対象範囲が広がる点も資産管理会社を設立するメリットです。損益通算とは複数の事業における損失と利益の合算により申告する利益を少なくする施策を意味します。

個人事業主は所得の種類ごとに収支を計算し、そのうち損益通算が可能な所得が限定されているため、例えば株式投資などの損失と不動産事業の利益は通算できません。不動産投資以外にも株などの金融商品投資や複数の事業を営もうとする場合には、資産管理会社で事業を行うことで、法人の事業収支として損益通算が可能となります。

損益通算をすると課税所得が少なくなり、節税効果が得られます。たとえば不動産投資による所得が赤字になった場合、黒字の給与所得から不動産投資の赤字分を差し引けば黒字の課税所得が圧縮される、といった節税が可能です。

⑤ 経費化できる範囲が広がる

資産管理会社を設立すると個人事業主よりも経費化できる範囲が広がります。経費を増やせれば課税所得が圧縮され、節税効果が得られます。

たとえば資産管理会社を設立してマンション経営を行う場合だと、収益を生み出すために使用した業務上の費用はすべて経費計上が可能です。社宅や社用車の維持費、生命保険の保険料、出張費用などを経費として計上でき、節税につながります。さらに会社からオーナー自身や家族に支払う役員報酬・退職金なども経費にできるため、大きな節税効果が得られるでしょう。

個人事業主も事業で収入を得るために使用した費用は経費として認められますが、法人の方が経費化の範囲は広いのが特徴です。たとえば個人が加入する生命保険の控除額は最大12万円ですが、法人だと保険料の全額を基本的には経費にできます。また、法人だと社宅の家賃の一定割合や出張手当などの日当も経費として扱えます。

資産管理会社を設立する注意点

このようにさまざまなメリットがある資産管理会社ですが、を設立する際にはデメリットや注意点を把握しておく必要があります。ひとつずつ見ていきましょう。

① 設立・維持など様々なコストが発生する

資産管理会社を立ち上げるには商業登記の登録免許税や定款の認証手数料・謄本手数料などのコストが必要です。合同会社を設立する際は約15万円、株式会社を設立する際は約30万円の費用が必要であり、司法書士への報酬も数万~数十万円程度かかります。合計では相当な金額になるため設立資金を工面しなければなりません。

司法書士に依頼せず、すべて自力で行うことも可能ですが、相当面倒な事務手続きを必要とします。(自力で行う場合でも、登録免許税はかかります。)また、法人を設立すると毎年法人住民税がかかります。法人住民税の均等割はたとえ決算が赤字になっても支払う義務があります。最低額は7万円です。

② 事務負担が増加する

法人を設立すると、年に1回決算報告書と法人税の確定申告書を提出する義務があります。決算書作成は煩雑な事務作業になりますので、通常は税理士に依頼することになります。税理士の報酬は、決算書作成のみで15万円程度、顧問契約を結ぶ場合は年間20~30万円程度を見込んでおく必要があります。また、日々の帳簿付けも地味な作業ですが、必ず行わなければいけません。

③ 資金を自由に使うことができない

法人というのは社会的な一つの人格なので、個人と資産管理会社は基本的に別人格です。そのため、会社が保有する金銭を個人が自由気ままに使うことはできません。社長が使用するものであっても、会社の経費に当たるものでなければならないのです。会社から個人へ資金を移すためには、役員報酬や配当などの方法をとる必要があり、そこには当然所得税がかかります。移転させる資産の金額によって税率は最大で55%にもなります。

なお、株式投資や投資信託などの金融商品の運用益は分離課税であり、20.315%の税金がかかります。しかし法人の実効税率は最大で約33%となるため、運用する金額によっては個人名義で運用する方が税金は安くなるケースがある点に注意が必要です。

本当に資産管理会社を設立すべきか

しっかり見極めることが重要です

法人化して資産管理会社を設立すると税務などが複雑になる側面がありますが、うまく工夫すれば不動産投資の効率化が図れます。ただし不動産所得の状況などによっては法人化するのが必ずしも得策ではない場合があります。所得状況などを加味したうえで法人化によりうまくメリットを得られるかどうかは、個人の判断だけではなく専門家の意見も参考にすることをおすすめします。

今村不動産では専門家との連携により、お客様の投資状況などをお聞きしたうえで、適切なアドバイスをさせていただきます。また、投資に最適な物件もご紹介しますので、お気軽にお問い合わせください。

不動産デベロッパーの専門知識から生まれる洞察力で、不動産投資家としての視点を磨きませんか?関西を中心に不動産開発を行う今村不動産株式会社が、不動産建築から市場分析、押さえておきたい法律、最新テクノロジー活用から実践的なアドバイスまで、あらゆる角度から不動産投資に関する情報をお届けします。あなたの不動産投資戦略を、より確かなものに。